O Brasil é conhecido como o país do futebol, mas deveria ser majoritariamente lembrado pela cultura empreendedora de seu povo. Com acesso a talentos resilientes e diversos, o cenário brasileiro de inovação tem florescido. Mesmo com um mercado de capitais estruturado, inclusive estando entre os TOP 10 países com maior número de unicórnios, algumas áreas, como Venture Capital, ainda são incipientes e com pouco material estruturado na língua nacional. Portanto, nos cafés, sempre contamos aos empreendedores quais são os principais pontos que merecem uma atenção especial, não apenas na construção do deck de investimento, mas na perspectiva do olhar genuíno para o negócio.

A HiPartners é uma gestora de Venture Capital especialista em Varejo. Isso significa que investimos nas startups (empresas de base tecnológica) que servem e servirão os grandes varejistas, catalisando a jornada de transformação digital e maturação tecnológica nas áreas de negócios de maior atenção do CEO.

Basicamente, todos os players de fundos avaliam pilares semelhantes de investimento: time, mercado, solução e base de clientes (teste real). Conhecer o time, entender o skin-in-the-game, possuir real conhecimento do problema, competências, debilidades, necessidades de reforço, costuma ser a primeira vertente de análise.

Estudar o mercado, dissecando seu tamanho, alavancas de valor e potenciais travas regulatórias, é uma atividade que também está no core de todo analista de negócios. Somando esse estudo com a clareza do “ICP” – Ideal Customer Profile ou Perfil de Cliente Ideal, é possível avaliar o crescimento, necessidade de caixa e a viabilidade do modelo.

Mas, o que não costuma estar claro entre empreendedores nem homogeneizado entre investidores é o método de como avaliar o pilar de investimento da solução. Infelizmente, com muita frequência, recebemos pitchs de startups que, após 10 páginas de apresentação ou vários minutos de conversa, não é possível entender o que realmente a empresa faz. Ninguém quer ouvir de um potencial cliente ou investidor uma pergunta como: “de forma prática, o que realmente você faz?”

Essa sem dúvida é a principal penalidade a ser evitada e não é trivial contar a uma pessoa de fora da organização o que você está fazendo de forma simples, depois de vários anos imerso na combinação de problema e solução.

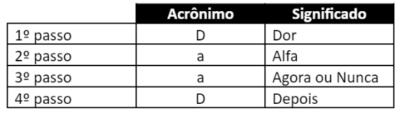

Na HiPartners, possuímos alguns acrônimos (siglas formadas pelas letras iniciais de palavras) para direcionar a avaliação de uma solução sob uma perspectiva de negócios. E com o objetivo de criar uma estrutura que facilite a explicação por parte do empreendedor e a assimilação por parte do investidor de maneira simples e eficaz, temos o “DaaD”, em apologia a sigla famosa SaaS (Software as a Service), que explicamos a seguir.

Tabela 1 – Quadro resumo do acrônimo.

1º Passo: Qual é a dor [D] do cliente endereçada?

A resposta pode estar, por exemplo, vinculada a experiências passadas, problemas acadêmicos, limitantes ainda não transpassados pelo estado da arte da tecnologia, mas sempre precisa demonstrar um profundo conhecimento do problema a ser resolvido. Afinal, ter um escopo bem definido sobre o problema endereçado, é o primeiro passo para o desenvolvimento da solução.

Como ponto de aprimoramento, vale deixar claro que o problema não é de um player específico e que não é simplesmente uma feature para o negócio, mas sim um desafio real que, se resolvido, pode e deve mudar o patamar do cliente.

2º Passo: Por que essa companhia é o Alfa [A] para resolver esse problema?

A resposta pode estar, por exemplo, vinculada às especialidades do time, à carteira de clientes já resolvida, a uma nova tecnologia ou arcabouço de negócio, norteada, preferencialmente, em termos de diferenciais competitivos.

A presunção de que não há competidores deveria ser uma premissa extremamente discutida – já que, por se tratar de uma startup que, por conceito, concebe inovação para o mercado, é aceitável que num primeiro momento não haja competidores diretos. Mas, é válido mapear uma concorrência correlacionada, com produtos substitutos, jornadas de consumos diferentes, ou então defender a tese disruptiva, caso realmente ninguém no mercado ainda não tenha enxergado essa oportunidade de negócio para resolver tal dor. As distinções devem ser claras e tangíveis. Se você é o melhor player do setor significa que fornece a melhor equação qualitativa e quantitativa de risco, investimento e resultado para o cliente.

3º Passo: Por que agora [A] e não nunca?

A resposta pode estar, por exemplo, vinculada a timing, tendências do mercado, movimentos típicos recentes, revisões regulatórias, mas sempre respaldada nos testes e exercícios com clientes. É frequente que um determinado mercado comece com diversos tipos de players, desenvolvendo a solução de diferentes maneiras, mas que existam 2 ou 3 viabilizadores críticos que ainda não chegaram à plenitude, como, por exemplo, hábito de consumo, viabilidade operacional e financeira de entrega, ou algum impasse jurisprudencial. Se não houver um número relevante de clientes acreditando na tese, revisando processos internos para se adaptar a ela e principalmente pagando pela solução, é possível que o tão desejado “agora” ainda esteja distante.

Escutamos com muita frequência a primeira parte da pergunta, reforçando o racional e a importância do fazer acontecer “agora”. Porém, isso suscita uma segunda provocação sobre a viabilidade deste tipo de ataque. Hipóteses sobre a razão de ainda nunca ter sido feito (ou pelo menos com sucesso) e sobre os limitantes que podem levar o negócio a nunca vingar devem ser trabalhadas.

4º Passo: O que faremos depois [D]?

Essa é uma pergunta bem abrangente e pode ter três perfis de resposta: cliente, investidor e uso do dinheiro.

No que tange a clientes, a resposta pode estar, por exemplo, vinculada ao valor financeiro gerado (ex.: ROI, receita adicional, savings). O retorno para o cliente precisa ser metrificado e exibido para potenciais investidores. Para cada moeda investida pelo cliente, é fundamental entender o impacto financeiro e não simplesmente qualitativo em experiência e governança. Caso o retorno gerado não seja mensurável pela própria startup, é bem possível que a solução estará na lista de fornecedores “dispensáveis”, e,sem números efetivos, será muito difícil defender a manutenção do contrato.

Para o investidor, discutir próximos passos está relacionado a avaliar potenciais upsides não precificados, mercados que não são aderentes a suas aspirações e competências, mas que podem vir a ser. Por outro lado, o investidor também pode trabalhar a visão de futuro, como um piso para perdas em um cenário de estresse, ao projetar qual será o seu retorno se, hipoteticamente, apenas 10% do potencial da tese for capturado.

No que tange a dinheiro, realmente os interesses em cada projeto variam de acordo com o perfil de cada cliente ou investidor. O que não varia é o interesse em saber onde o dinheiro vai ser usado. É necessário que a alocação do capital esteja bem clara e definida. Se você trabalha em uma empresa de tecnologia, é esperado que a empresa gaste dinheiro prioritariamente com tecnologia. Quando a verba de marketing é maior que a verba de tecnologia é fundamental se questionar qual de fato é o core business da companhia.

Por fim, o importante a ressaltar é que para todas as perguntas referentes a “Solução” o termo “Cliente” é sempre ponto chave. Qualquer plano de desenvolvimento (roadmap), ajuste ou pivotagem, deve ser baseado no cliente e não simplesmente em uma hipótese de mercado.

Curiosamente ou não, ao transcrevermos o “DaaD” para o inglês, a sigla passa a ser “Panna” (Pain, Alpha, Now or Never, After) – que na tradução da linguagem informal do idioma, significa o drible tocando a bola por debaixo das pernas, também conhecido em algumas regiões como caneta, janelinha ou rolinho. E, levando para o contexto da nossa metodologia, que visa facilitar a estruturação do pitch de um empreendedor ou suportar a visão de um colega investidor, o êxito de uma bela jogada faz um time todo avançar em campo.

Ilmo Caldas é Venture Capitalist na HiPartners, o primeiro Venture Capital brasileiro focado em Retail Techs, cuja comunidade de investidores, em sua maioria formada por players do setor, tem alavancado investimento para inovação em soluções que gerem impacto e resultado para o Varejo do Brasil e da América Latina.

Se inscreva para receber nosso conteúdo!